当前位置 : 首页 》新闻咨询讯 》公司动态

当前位置 : 首页 》新闻咨询讯 》公司动态

消费对国民经济的重要性无需多言,“促消费”更是一个长期任务,预计未来,不同时期、不同部门还会不断出台更多“促消费”措施,促消费还有哪些突破口?城市国企在其中扮演何种角色?为此,卓远设立「促消费20条与八大突破口」专栏,邀您共同探讨。

专栏目录↓

1.“促消费20条”重磅发布,细数消费投资八大突破口

2.城市国企在消费刺激政策下的受益方向

3.项目自平衡下的老旧小区改造趋势分析

4.重塑城市—超大特大城市城中村改造指导意见来了

5.乘风而起的换电站

6.充电桩发展洞察

7.智慧文旅的破局之路

8.地方国企平台公司办医新政与案例研究

9.乡村振兴发展的新模式——从国企的参与策略谈起

10.消费基础设施Pre-REITs项目规划路径

南京卓远研究中心

7月31日,发改委公布《关于恢复和扩大消费的措施》(国办函〔2023〕70号,以下简称“促消费20条”),一揽子政策助力扩内需。其中“扩大新能源汽车消费”作为大宗消费举足轻重,促消费20条要求“科学布局、适度超前建设充电基础设施体系,加快换电模式推广应用,有效满足居民出行充换电需求,以构建高质量充换电基础设施体系”。

这并非“换电”第一次受到政策关注,在新能源汽车作为扩大内需重要抓手的背景下,换电站风起ToB,我们预计政策将持续加码,行业将进入商业化提速期。2023年两会上“换电”就是热点话题之一。2023年2月,工信部等八部门发布《关于组织开展公共领域车辆全面电动化先行区试点工作的通知》(工信部联通装函〔2023〕23号),提出要“建成适度超前、布局均衡、智能高效的换电基础设施体系,在出租车、网约车、环卫车、邮政快递车、城市物流配送车等公共电动汽车领域启动全面电动化先行区试点,支持换电、融资租赁、‘车电分离’等商业模式创新”。鉴于公共领域电动汽车对补能效率、续航能力、盈利能力的敏感度,全面电动化利好换电站在B端的推广应用。艾瑞咨询保守估计,到2025年我国换电站总数将超过30000座,保有量将近8000座,整体市场规模近千亿,前景可期。

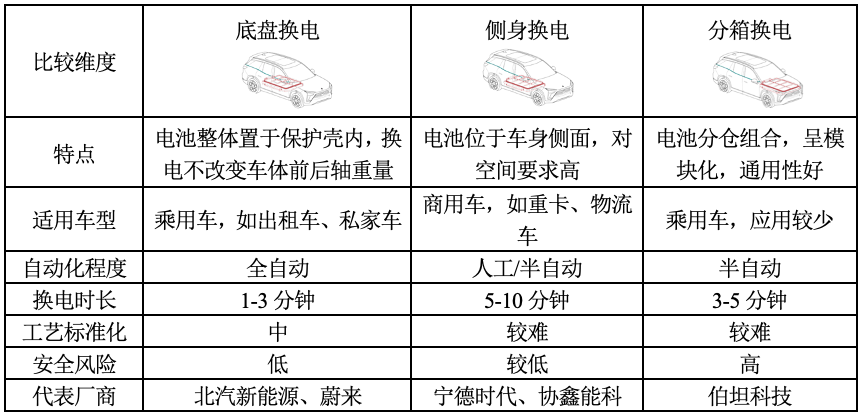

一、概念界定

换电站是为电动汽车的动力电池提供充电和更换服务的能源站,集动力电池的充电、物流调配、以及换电服务于一体,即通过集中型充电站对大量电池集中存储、充电、统一配送,然后在换电站内对电动汽车进提供池更换服务。显然,换电模式在提升补能效率、提高充电安全等方面更加具有优势。另外,目前的换电方法有:底盘换电、分箱换电、侧身换电三种。目前市面上是主流换电方式是底盘换电,主要用于乘用车(如出租车、私家车);其次是侧身换电,主要用于商用车(如重卡、物流车)等;分箱换电目前应用较少,主要用于乘用车,其最大优势是通用性好,可以实现多种车型兼容。

二、行业现状分析

政策和市场选择使得换电站迎来发展增速期。国内换电行业受制于换电车型保有量不足、技术标准不统一等因素,一度淡出视野。但随着用户需求与充电模式的矛盾浮出水面,新能源汽车充电难、充电慢、充电不安全等问题亟待解决,政策、市场都开始倾向换电模式。2020年开始换电行业迎来转机,一是自上而下的顶层设计将换电站纳入规划,2020年政府工作报告明确将换电站列入新基建建设范畴,其后各地陆续印发政策,明确要给予换电站建设补贴、运营补贴、运营奖励、投资奖励、优先土地指标、产业基金支持,力度之大,部分地区单站补贴金额高达500万元。二是车电分离迎来新机遇,倒逼换电站建设;在车电分离模式下,新能源换电汽车购车成本显著下降,受到市场追捧。从现有数据来看,到2021年年底,新能源换电汽车销量增幅162%,高于新能源汽车销量增幅157.57%;保有量增幅178%,远高于新能源汽车保有量增幅59.25%;我们认为新能源换电汽车有着较好的前景,其快速发展也势必催生对换电站的需求,受其景气度影响,换电站也将迎来可持续增长一个可持续的发展增速期。

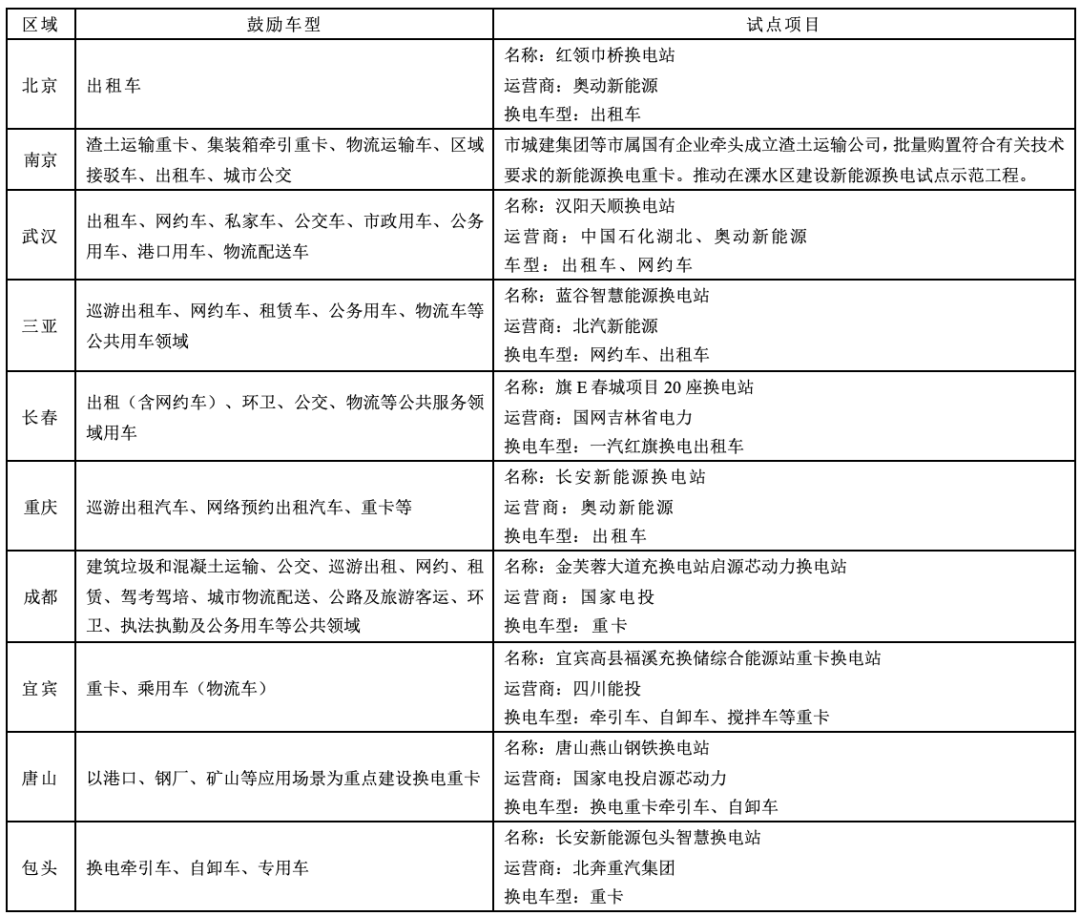

换电站风起ToB,公共电动汽车领域换电模式崭露头角,出租车、网约车、重卡换电需求大有可为。电池技术标准不统一因素一直掣肘着行业的成长,而B端公共电动汽车恰有效解决了这一问题。该类车型更加注重补能效率、续航能力、盈利能力,个性化需求不高,为电池技术标准统一打开公共领域电车模效应提供了可能性。因此,2021年10月,工信部印发《关于启动新能源汽车换电模式应用试点工作的通知》,鼓励在11个城市公共领域率先试点换电模式。从各试点城市的顶层设计和试点项目来看,多在出租车、网约车、重卡领域先行先试。以出租车、网约车为例,该类车辆运营负荷强,在换电站即换即走,补能效率高,降低了车辆空驶率,换电模式可与加油模式相媲美。以重卡为例,载重负荷大、能耗大、电池带电量大,24小时高频作业,对运输效率、补能效率要求都较高,而且作业区域固定、有规律,适合在特定区位建设换电站以保障其运输效率和补能效率,换电站的利用率与盈利性也能得到一定保障。可见,出租车、网约车、重卡与换电模式的契合度较高。

资料来源:各地市政府、发改委、公开资讯,卓远整理

市场集中度高,多方资本入局加速换电站点铺设,将加剧市场竞争。现阶段以换电站建设和运营为主营业务的企业较少,行业仍处于不成熟的发展初期。市场玩家主要可分为四类,一是以蔚来、北汽新能源等为代表的整车制造商,用户粘性大,领先推出换电车型,已经积累了丰厚的经验;二是以奥动新能源、伯坦科技、协鑫能科等为代表的第三方运营商,是当前国内换电站的主要建设运营商;三是以宁德时代、南都电源为代表的电池制造商,通过电池银行,或将凭借技术标准统一、适配性高的的电池包产品,通过电池银行模式在竞争中脱颖而出;四是以国家电网、中石化等为代表的能源类央企,电站、加油站渠道优势突出,主要通过已有的站点重点布局换电站,建设综合能源智慧网。在四类玩家中,仅蔚来、奥动新能源、伯坦科技的市场集中度就高达90%以上,基本垄断市场。不过随着换电市场前景不断明朗,更多央企、城市国企、民营企业、混合所有制企业都在布局、规划换电站建设,市场竞争将会逐渐加剧,也有利于换电市场规模扩大。

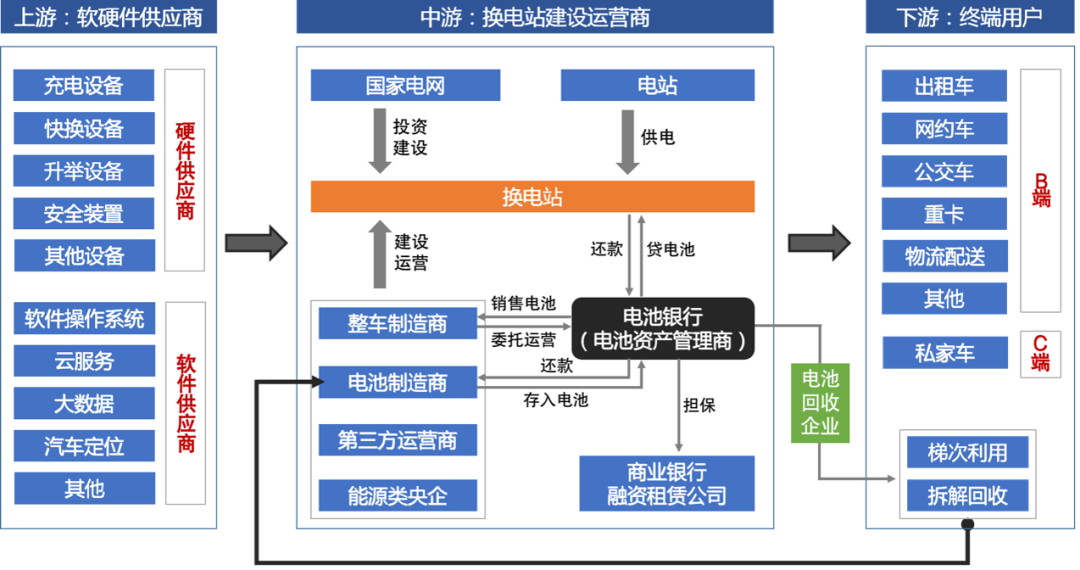

三、产业链

行业产业链由上游的软硬件供应商、中游的换电站建设运营商、下游的终端用户构成。(1)上游有电池制造厂商、换电站组件供应商、配套充电系统供应商组成,市场集中度较高,多与中游企业建立了长期战略合作,甚至在切入中游赛道,扩张产业版图,尤其是组件供应商,其在设备领域积累的技术和经验优势,使得其扩张版图后,在设备运行稳定性、批量交付、售后服务方面具有领先优势。(2)中游负责换电站的建设与运营,市场集中度非常高,CR3高达90%以上,重资产属性强,区位优势、杠杆优势形成竞争壁垒,未来前景可期,但商业模式尚在探索中,运营难,盈利低,能有效解决该问题的电池银行模式也受限于确权问题、电池资产规模问题,尚未完全成熟。(3)下游主要由B端、C端用户组成。

四、假设测算

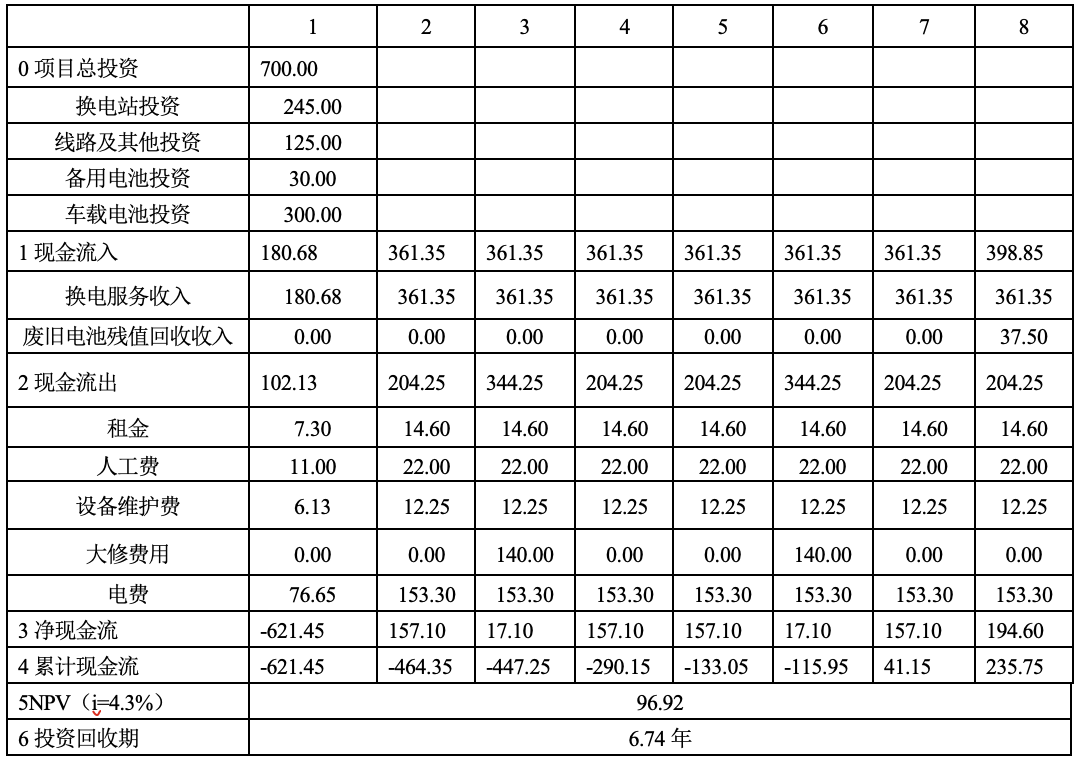

本文以江苏某地换电站为原型,模拟了项目的测算过程。该换电站共有55块电池,其中车载电池50块,备用电池5块,双仓位设计,每天能满足100辆车次的换电需要,占地约100平方米,主要向出租车、网约车提供换电服务,建设周期6个月,采用底盘换电技术。

经研究,得出如下结论:

(1)投资成本主要由换电站投资(主要是充换电设备、升举设备等)、购置电池成本(车载电池投资成本、备用电池成本)、线路及其他投资构成。换电站投资占比在25%-40%之间;购置电池成本占比高达40%-55%,其中车载电池投资成本就将近43%;线路及其他投资占比在10%-20%之间。未来随着换电站规模化扩张量产,换电站投资、电池购置成本有望进一步减少。

(2)运营收入由换电服务收入、废旧电池残值回收收入、政府补贴收入构成,其中换电服务收入为主要收入来源,占比高达95%-99%之间,本文计算时本文未考虑政府补贴。

(3)运营成本由电费、租金、人工费用、设备维护费、大修费用、保险费构成,其中电费的占比最高,介于55%-65%之间;其次是大修费用,介于10%-20%之间;第三是人工费,介于5%-10%之间。

提出假设如下:

(1)充换电设备折旧年限为8年,考虑建设时长,第一年只计算半年期的收入、成本;

(2)总投资=换电站投资+购置电池成本+线路及其他投资=700万元,其中电池购买价格为6万元/块,购置电池成本占总投资的47%。

(3)运营收入=换电服务收入+废旧电池残值回收收入=里程数(单次补电电量(60kWh)*度电里程(5.5公里/kWh/车次)*收费标准(0.30元/km)*每日换电车次(100)*365+退役废旧电池残值回收收入。在实践中,换电服务收费有两种,分别为电池单次换电收费、电池租赁套餐收费,本文采用前者的收费方式。

(3)运营成本=电费+租金+人工费用+设备维护费+大修费用+保险费

-

度电成本参考大工业平端用电电价,约为0.7元/kWh;

-

租金参考设定区域的市场平均价格,为4元/平米/天;

-

人工费用为11万/人/年,两班倒,共2人;

-

设备维护费率按照换电站投资的5%计算;

-

每隔3年进行1次大修,大修费用按投资额的20%计算;

-

保险费按照总投资额的0.3%计算;

在未考虑税费的前提下,最终得到如下结果:NPV(i=4.3%)=96.92万元,投资回收期=6.74年,具体如下表: